贸易紧张、天气恶劣以及增长放缓正拉低美股企业的盈利预期。

智通财经APP获悉,由于宏观经济逆风继续拉低分析师的预期,标准普尔500指数第一季度的数据料将出现近三年来的首次下滑,投资者应开始准备应对盈利衰退。

尽管一些人表示,投资者预期较低以及宏观前景趋稳,都暗示最近的股市涨势可能会继续走向新高,但也有人担心,今年剩余时间内收益前景的宏观不确定性和风险尚未得到充分认识。基于早前报告,加拿大皇家银行资本(RBC Capital)美国股票策略主管(U.S. Equity Strategy)Lori Calvasina表示,盈利预期似乎在1月份触底,但Stifel Nicolaus策略师Barry Bannister则表示,由于市场对今年盈利的普遍预期仍在下降,现在断言盈利会出现复苏“为时尚早”。

与此同时,美国第一季度经济前景变得更加黯淡,第二季度经济展望在上周三首次出现轻微转负面。

FactSet资深收益分析师约翰•巴特斯(John Butters)表示,截至4月5日,降低盈利指引的公司比以往更多,导致分析师大幅下调了预期。他表示,已经发布盈利指引的标准普尔500指数的公司中,降低预期的占74%,高于五年平均水平(70%)。因此,分析师对第一季度每股收益的平均预期下调了7.3%,高于5年来的平均降幅(3.2%)。

一些分析师在先前的报告中提到,中美长期贸易争端、美欧贸易战、天气恶劣、政府停摆、原材料成本上升、美元走强以及全球增长放缓,都对美国经济以及第一季度和全年预期区间的修正产生了不利影响。

Kinsale Trading LLC分析师在公司“七大报告”(The Sevens Report)中称:“这个财报季对于市场成败起关键作用,因为如果标准普尔500指数继续上涨并挑战历史新高(3000),我们需要恢复盈利增长。”

E财报季即将正式拉开序幕,摩根大通(J.P. Morgan Chase & Co.)和富国银行(Wells Fargo & Co.)上周五开盘前公布了业绩。Kinsale Trading的分析师写道,最繁忙的时期将从4月22日开始,一直持续到5月3日,届时会发布“各个行业的业绩崩塌”。

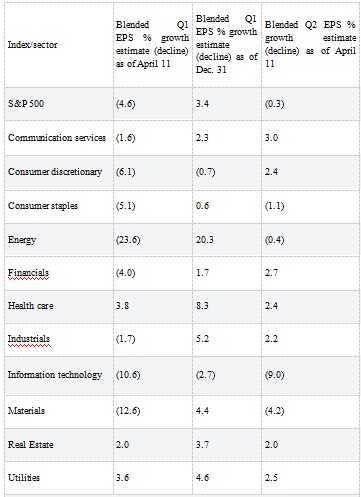

FactSet公布了对标普500指数每股收益同比变化的“混合增长”预估,该预估综合了已公布的业绩和分析师对未来业绩的平均预估。

截至上周三下午,标准普尔500指数成份股的505家企业中有25家公布了业绩,综合增长预期为-4.6%,11个行业中有8个预计每股收益将同比下降。这大大低于截至12月31日预计的增幅(3.0%)。

FactSet的数据显示,这将使公司盈利出现自2016年第二季度以来的首次下滑,降幅为2.6%,这同时也是自当年第一季度(降幅为6.6%)以来的最大降幅。

除此之外,FactSet的数据还表明,目前预计每股收益降幅最大的行业是能源(23.6%)、材料(12.6%)和信息技术(10.6%)。预计每股收益将增长的三个行业分别是医疗保健行业(3.8%)、公用事业行业(3.6%)和房地产行业(2.0%)。

上周三公布的第二季度每股收益综合增长预期为负,从12月31日前的3.4%降至-0.3%。这或许对于股市前景更为重要。

经济衰退通常被定义为至少连续两个季度出现经济下滑。上一次收益衰退从2015年第三季度持续到了2016年第二季度。因此,标普500指数的“过山车”表现对投资者而言并非乐事。

投资者目前似乎并不太担心潜在的盈利衰退。由于投资者预期盈利会下降,标准普尔500指数在2018年最后三个月下跌14%,并在第一季度上涨13%。自那以来,随着第二季度前景变得暗淡,该指数仅上涨1.9%。(任白鸽)