隐身在上市公司背后的实际控制人,这次或将无处遁形。

智通财经APP获悉,据市场消息,香港证监会委员何贤通表示,香港证监会提高了借壳上市以及使用名义股东隐藏实控人行为的审查标准。

早在今年8月,港交所有关借壳上市、持续上市准则及其他《上市规则》条文修订的咨询就已结束,其中关于对业务不足公司拟进行的反向收购活动增加额外要求引来最大反响。现在,港交所又将矛头对准了实际控制人的穿透。

此前的赴港上市潮又推升了欲上市企业对壳的需求,而养壳、卖壳、割韭菜等也环环相扣打造了一条“壳产业链”。说到底,还是港股较宽松的制度对善于玩弄资本的金主们太过友好,但在如今港交所连续出手下,就问“壳股”怕了没?

金主的资本游戏

截止目前,市值低于5亿港元的上市公司占了全港股总量的三分之一。仙股、壳股、垃圾股大多聚集于此,其中,稍微有点价值的就是一些“壳股”。

分辨壳股可以从这些特点来看:市值较低,成交不活跃;业务结构简单,股权集中,在公众持股等方面仅勉强符合上市资格规定等。

旺盛的市场需求让造壳、养壳成了一门生意。

庄家通常偏爱业务简单的公司,与这类公司协商上市后,首选在创业板上市,除了上市要求较低以外,创业板可以“全配售”方式发行,股东数目门槛也仅为100人。这样方便上市后股东全由庄家控制,这一过程被称为“围飞”。

在“壳”上市后,其股份挂牌即较配售价高出数倍、甚至数十倍,但成交极少,有市场人士表示,新股上市后爆涨,可能是庄家自己炒高。随后,庄家制造流通量以吸引散户注意,当有散户入场,庄家随即大举“出货”,股价开始暴跌,散户一入场就成“接盘侠”。

完成出货后,股份交投回归清淡,庄家等到一年的“控股权不可转移”限制结束,又可以再与欲上市企业协商“卖壳”,并从中套现获取第二轮厚利。

或者将“壳”再养肥一些,由创业板转往主板,以获得更高的壳价。香港主板壳价目前大约在6亿至6.5亿港元之间,而创业板壳价则为3亿至3.5亿港元之间,因此转主板挂牌之后首先是可以赚壳价。

智通财经APP获悉,香港联交所转板需满足两个条件,一是符合主板上市要求;二是创业板上市满1年。曾有完成转板的上市公司总经理表示,申请转板是否成功要看联交所批复,难度不大。

制度的漏洞

灵活的注册制在给企业上市带来便利的同时,难免会让另一些做壳生意的企业钻空子。

在上述坐庄案例中,实际控制人大多是隐藏在层层关联账户或企业背后,其资金来源更不会被曝光在镁光灯下。此外,在涉及到配股、供股、认股认购等融资工具时,现有制度均不会穿透到实际控制人。

如配售,当港股上市公司获得授权后,只要增发的比例不超越批准当天股本的20%,同时发行价折让不超过20%,就可以在该年度内进行任何次数的配股,世界上已经没有人能阻止董事会了。

对此,若香港证监会提高了借壳上市以及使用名义股东隐藏实控人行为的审查标准,那这些隐身在上市公司背后的实际控制人将无处遁形。

有关市场人士向智通财经APP称,审查标准提高后或将从两个方面对大股东进行穿透,第一是审查资金来源,第二则是审查实际控制人背景和行业的关联度。其称,“这个东西一穿透就很难隐藏,可以从实际控制人的个人履历倒推过去,看他有没有和这个行业相关的经验,如果没有的话很可能就是个名义大股东”。

据市场人士猜测,目前很多壳公司的大股东或都是代持人,经不住穿透,审查出来可能要停牌甚至除牌。

此前,香港交易所上市部主管戴林瀚称,联交所正三管齐下打击壳股活动:

首先是更严格地审批上市申请人是否适合上市,杜绝申请人透过首次公开招股“造壳”;

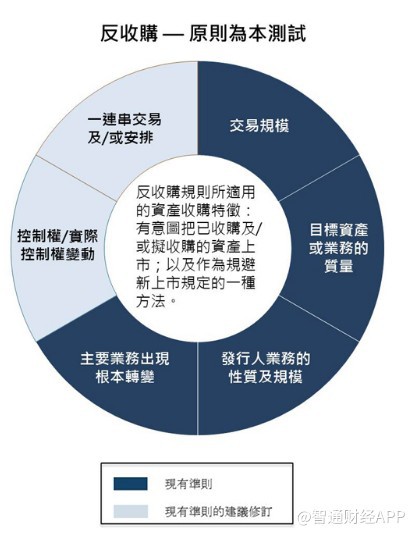

第二是提高上市发行人适用的持续上市准则,遏止“造壳”及“养壳”活动;

最后就是收紧反收购规则,防止借壳上市(尤其是涉及壳股公司的)现象。

戴林瀚还表示,这些建议只是针对的是壳股活动,而不是限制上市发行人按其业务发展策略正当地拓展业务或实现多元化发展。

壳股怕了没?

市场早已盛传港交所已向多家业务不足的公司发出“警告信”,业界估计现时约有100家未能符合有关足够业务运作规定的公司,这些公司有机会被除牌。

港交所于今年6月底发表咨询文件,以及有关上市发行人是否适合持续上市的指引信(GL96-18),建议对不符合上市规则第13.24条(即足够业务运作)的公司,因收购大型项目引致反向收购时,收购目标及经扩大后的集团必须“各自”符合所有新上市规定(如3年共5000万港元利润等)。

除此之外,该建议还提出:

1.将买壳后注入资产及出手旧资产的期限由现在的两年增至三年;

2.合理时间内或者互有关联的一连串交易或安排会被视作一项交易看待;

3.收紧现金资产公司的定义;

4.禁止发行人通过大规模发行证券换取现金,将所得款项用于收购或开展新业务,以进行借壳上市;5.公司须有足够的业务运作及资产支持其继续上市。

有市场人士认为此建议过于严苛,但港交所认为,未能符合第13.24条的通常为停牌公司,该建议旨在打击市场利用“壳股”公司借壳上市,以及确保收购目标适合上市。同时,在个别情况下,有投资者收购“壳股”公司并进行反向收购,而不进行首次公开招股,是因担心收购目标不能符合上市规则规定,如末能吸引300名股东认购等。(庄禾晴)